阳光保险赶场投资海外地产 预计收益超平均水平

24.5亿收购悉尼地标式酒店,已完成资产交割;分析称未来大中险企加大海外地产投资将成趋势

又一家险企出海投资不动产,这次的主角是阳光保险。11月21日,阳光保险集团股份有限公司宣布以4.63亿澳元(约合24.5亿元人民币)收购澳大利亚悉尼喜来登公园酒店。

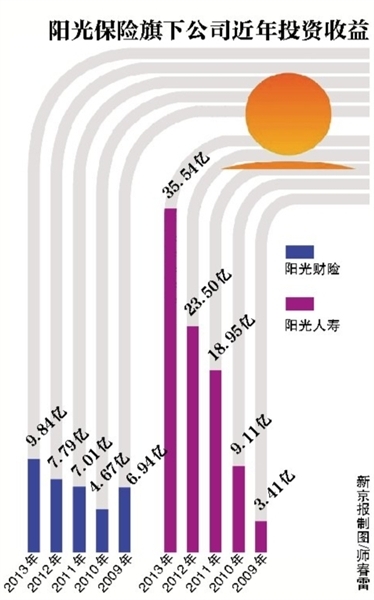

与已经实现“出海”的中国平安(47.55, 1.68, 3.66%)、中国人寿(19.80, 0.90,4.76%)、安邦保险相比,阳光的实力不如平安和国寿,名气上甚至不及近年来异军突起的安邦,但阳光保险以稳健的发展,产险和寿险保险业务居于险企中上位置。

业内人士认为,未来大中险企加大海外资产投资将成为一种趋势,但投资风险仍然不容忽视。

预计收益超行业平均水平

继安邦保险收购美国纽约华尔道夫酒店大楼之后,11月21日,阳光保险宣布以4.63亿澳元(约合24.5亿元人民币)从美国喜达屋酒店及度假酒店国际集团手中收购澳大利亚悉尼喜来登公园酒店。同时双方也建立了长期战略合作伙伴关系,阳光保险将授权喜来登提供为期50年的管理服务。

据了解,目前该笔交易已获得澳洲政府批准,并已经完成所有的交易程序。这是中国保险行业收购境外酒店迄今为止完成资产交割的第一单。

悉尼喜来登公园酒店始建于1992年,坐落于久负盛名的海德公园正对面,是悉尼核心CBD区域的地标式酒店。与其他险企将海外第一单投向欧美有所不同,阳光保险选择了澳大利亚。

北京工商大学保险学系主任王绪瑾[微博]认为,这主要还是阳光看好澳大利亚未来旅游行业的前景,以多元化经营和全球配置资产的思路,投资澳大利亚酒店。作为股权投资,阳光面临的最核心问题是投资能不能挣钱,酒店能不能挣钱。

由于气候原因,澳大利亚在一年四季均适宜旅游,因而当地的酒店入住率也长期保持稳健水平。阳光保险方面表示,该酒店共有557个房间,预计2014年度酒店的税前盈利约为3000万澳元,相较于4.63亿澳元的收购价,每年无杠杆收益率6.5%左右。

杠杆收益率是放大的收益率。如果杠杆收购,资金放大一倍,收益与风险都放大一倍,无杠杆收益率6.5%,总收益率大约为13%。与2013年保险资金5.04%的总投资收益率相比,阳光的这笔“买卖”已明显高于目前险企的投资收益率。

险资赢得“出海”良机

自从2008年之后,欧美各国房市日趋萎靡,中国购房者开始在全球四处出击。而从2012年以来,随着险企海外投资政策松绑,海外不动产成为险企资产配置中的重要部分。在阳光之前,已有中国平安[微博]、中国人寿、安邦保险三家险企出海投资。

2012年10月,保监会发布《保险资金境外投资管理暂行办法实施细则》,规定保险资金可以在澳大利亚、英国、美国等发达市场主要城市核心地段,投资具有稳定收益的不动产。今年2月,保监会再度对境外投资松绑,要求保险资金运用合计不高于本公司上季末总资产的15%,但不设单项的比例要求。

最近一年,随着平安、国寿、安邦等险企接连在海外掷出“大手笔”投资,不禁,令不少人联想到上世纪80年代日本在发达国家资产市场疯狂“扫货”的情形。

王绪瑾认为,毕竟现在经济全球化,制度、技术、投资环境都不一样了。但是日本的教训应该注意,要加强风险管理。

“现在到国外投资不动产,价格很便宜。再加上,中国这几年股市的低迷,房地产政策不明朗。险企在海外投资不动产主要从配置资产的角度出发。”王绪瑾表示,应该说,监管规定允许险企海外投资,而公司也会从自身的能力去把握。

据了解,阳光保险在此次收购之前,曾携手国际顶级投资机构KKR、摩根士丹利房地产基金尝试保险资金的间接投资。

一位业内分析人士认为,海外房地产是目前长期投资品种中投资收益率最高的品种之一,非常值得投资。未来大中险企加大海外地产投资将成为一种趋势。

上一篇: 民生保险审核流程“瘦身提速”

下一篇: 阳光产险对宜昌大暴雨损失赔330万